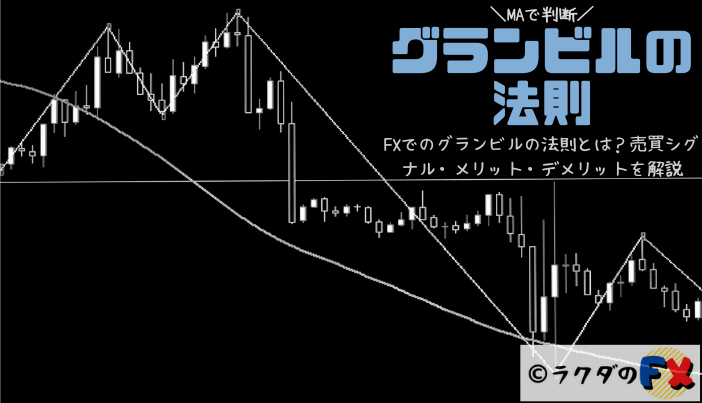

グランビルの法則はFX取引において買いと売りのタイミングを判断するのに用いるチャート分析手法のひとつです。

1960年にアメリカのジョセフ・グランビル氏が考え出した手法で、チャート分析の基本的な指標である移動平均線とローソク足の動きから値動きを予想できます。

FXトレーダーなら誰もが知っている基本的な2つの指標に注目するだけなので利用しやすく、いくつかのルールさえ覚えれば初心者も使えるほどシンプル。

この記事では、最初に覚えたい分析手法のひとつでもあるグランビルの法則の使い方や注意点について解説します。

Contents

グランビルの法則8つの売買シグナルを解説

グランビルの法則で分かる買いと売りのシグナルは全部で8つあります。

ここでは、買い、買いから売りへ移行期、売りの3つに分類して、それぞれのシグナルの判別方法について解説します。

グランビルの法則の買いシグナル

移動平均線が水平で、ローソク足が上昇して下から移動平均線を抜いたら「売りから買いに変わったシグナル」です。

買いポジションでエントリーする絶好のタイミングといえます。

買いに変わったシグナルが出た後も移動平均線が上昇を続けたがローソク足が落ち込み移動平均線を下回ったら「押し目のシグナル」です。

大きな利益は出にくいですが狙う価値はあります。

移動平均線が継続して上昇している状況で、ローソク足が足踏みしているなら「買い増しのシグナル」です。

グランビルの法則の買いから売りに切り替わるシグナル

移動平均線とローソク足がともに下降傾向を示していて、ローソク足が移動平均線から大きく離れたなら「ダウントレンドが近づいているシグナル」です。

このシグナルが確認できたら、近いうちにダウントレンドが始まる可能性が高いため、買いポジションを終えるのが賢明です。

ダウントレンドの接近を知らせるシグナルの後に移動平均線が一旦上昇して水平になり、ローソク足が移動平均線を上から下に抜いたら「買いから売りに変わったシグナル」です。

ポジションを切り替えましょう。

グランビルの法則の売りシグナル

売りポジションに切り替わった後、移動平均線が下降トレンドでローソク足が移動平均線を下から上に抜いたら「売り戻りするシグナル」です。

レートの上昇はあくまで一時的なもので再度下降する可能性が高いです。

その後、移動平均線が下降基調を続けるなかでローソク足の下降が止まって水平に動いたら「売り乗せのシグナル」です。

ダウントレンドの継続が期待できます。

一転して移動平均線とローソク足が上昇を始め、ローソク足が移動平均線より大きく上方に離れたなら「アップトレンドが近づいているシグナル」です。

押すことはあっても小規模なのでポジションを変える準備をするのが賢明です。

グランビルの法則のメリット

グランビルの法則を活用するとどんなメリットがあるのか解説します。

ここで具体的なメリットを確認できれば実戦的な使い方をイメージできます。

エントリーポイントが分かる

グランビルの法則を使えば買いと売りどちらのポジションにおいてもエントリーポイントが分かります。

トレンドが変わるところでエントリーできれば、大きな利益につながるためグランビルの法則を使って積極的に狙うといいでしょう。

しかし、いつもハッキリとシグナルが出るわけではありません。

振り返って見たときに「これがシグナルだったか」と気づくケースも多いです。

グランビルの法則でエントリーポイントとなるのは「トレンドが変わるシグナル」「押し目のシグナル」「売り戻りするシグナル」の3つのシグナルです。

理想はトレンドが変わるシグナルをエントリーポイントにすることですが見極めるのが難しいため、つかめる可能性が高い残り2つのシグナルを狙っていきましょう。

リスクの高い取引を回避できる

FXはトレンドが突然ガラっと変わるので、ポジションの取り方を間違うと大きな損失につながります。

トレンドが反転する予兆をつかめるグランビルの法則なら大きなリスクを回避しながら取引が可能です。

グランビルの法則を利用すればアップトレンドからダウントレンドに変わる前兆を捉えられるため、リスクの高いポジションにいる場合は迅速な対応ができます。

すみやかに取引を中断するか、ポジションを変えることで損失を避けてください。

ダウ理論と組み合わせることで正確な予測ができる

ダウ理論はレートのトレンドを読むのに利用される取引手法です。

現在の取引状況からダウンとアップ、どちらのトレンドにあるのか分かるため単体で使ってもFX取引で利益を出すことが可能です。

レートのトレンドを正確に捉えられれば、グランビルの法則でより精度の高いシグナルを得られます。

シグナルの精度が高ければ最高のエントリーポイントである「トレンドの切り替わるタイミング」が分かります。

目立ったデメリットは無いので、グランビルの法則はダウ理論と一緒に利用しましょう。

グランビルの法則のデメリット

グランビルの法則は初心者でも理解できるほどシンプルながら、大きな利益を得るチャンスを与えてくれる素晴らしい分析手法です。

知らないと思わぬ損失につながる可能性もあるため確実にここで把握しましょう。

誤ったシグナルが出る可能性もある

グランビルの法則を使うとダマシと呼ばれるニセのシグナルに遭遇することもあります。

ダマシとはグランビルの法則で定めるシグナルと同じ動きを移動平均線とローソク足が示したにもかかわらず、その後の値動きが法則どおりに行かない現象のことです。

ポジションの切り替え関係するシグナルでダマシが発生すると大きな損失を被る可能性があるため注意が必要です。

例えば、アップトレンドからダウントレンドに変わることを示唆するシグナルを認識して売りポジションを変えた場合、それがダマシだと確実に損失を出します。

ダマシが出やすいのは、数分間で頻繁に取引するスキャルピングにおいてです。

小さな値動きが影響力を持つため予測が狂いやすいです。

ダマシの判別が難しい場合は、中長期の取引でグランビルを利用しましょう。

長期的な投資には向かない

グランビルは短期の取引で利用するとダマシが発生するデメリットがありましたが、長期の取引でも気を付けるべきデメリットがあります。

伝統的にグランビルの法則は200日移動平均線を使います。

そのため3ヵ月から6ヵ月先の値動きを予測しながら行う取引になります。

一度チャンスを逃すと長い期間を無駄にする可能性があるためエントリーポイントの見極めと、数ヵ月先のトレンド予想は非常に重要です。

もし予測に失敗すると値がまったく動かないこともあり、投資資金を結果的に遊ばせてしまいます。

グランビルの法則を長期的な投資に用いる場合は損切タイミングを事前に決めてから行ってください。

シグナルが出る順番は決まっていない

グランビルの法則は8つのシグナルがありますが、これらのシグナルが順番通りに出現するとは限りません。

いきなり押し目のシグナルを確認できることも珍しくありません。

トレンドが変わるシグナルを確認できても大きく反転せずにまた元のトレンドに戻ることもあります。

グランビルの法則が利用する移動平均線は遅れて分かる指標ですから将来のトレンドを100%正確に把握できるものではありません。

確実性は高いものの外れるケースがあることを忘れないでください。

「FXでのグランビルの法則とは?売買シグナル・メリット・デメリットを解説」のまとめ

グランビルの法則は基礎的な2つの指標を使うことで比較的に誰でも簡単に値動きの予測ができる分析手法です。

トレンドが切り替わるタイミングや、買い増すタイミングが分かるため使いこなすと大きなメリットがあります。

誤作動することもあり正しく利用するには経験が必要になります。

グランビルの法則を、より精度よく使うにはダウ理論と組み合わせるのがポイントです。

値動きのトレンドを正確に読み取れれば、グランビルのシグナルは精度を増します。

グランビルの法則は使うだけなら初心者でもできますが、正確に利用するならメリットとデメリット、そしてデメリットへの対処方法をよく把握してからでも遅くありません。